相続・事業承継対策

改正「事業承継税制」の

しくみとその対策

(6)株数によっては贈与税の納税猶予が受けられない!?

贈与税の納税猶予は、贈与直前における贈与者と受贈者の所有株式等が会社の発行済株式数の3分の2以上である場合は、その3分の2に達するまでの株式等以上の株式等を贈与しなければならず、その両者の贈与直前の所有株式等の合計が3分の2未満である場合には、贈与者の所有している会社の株式等の全部を贈与しなければならないこととなっている。

この要件に満たない贈与は、適用が受けられないので注意しなければならない。

事例で確認してみよう。

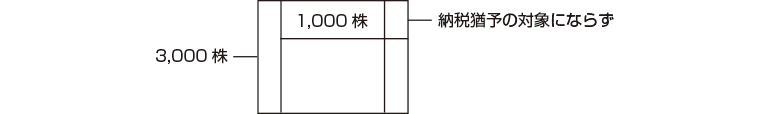

例1. 贈与がない(A+B≧C×2/3)場合

(イ)先代経営者の贈与前の所有株式数:3,000株(A)

(ロ)後継者の贈与前の所有株式数: 0株(B)

(ハ)発行済完全議決権株式等の総数:3,000株(C)

(ニ)贈与税の納税猶予の対象となる株式等

C×2/3-B=3,000株×2/3-0=2,000株

(ホ)贈与と納税猶予の関係

先代経営者の株式3,000株のうち2,000株までは納税猶予の適用が受けられるが、2,000株を超える部分には適用がないため、超える部分については、通常の贈与か相続時精算課税制度を適用することとなる。

なお、この例においては、2,000株以上の贈与をしないと納税猶予が認められない。

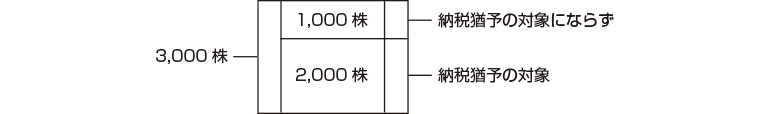

例2. 贈与がある(A+B<C×2/3)場合

(イ)先代経営者の贈与前の所有株式数:1,000株(A)

(ロ)後継者の贈与前の所有株式数:800株(B)

(ハ)発行済完全議決権株式等の総数:3,000株(C)

(ニ)贈与税の納税猶予の対象となる株式等

A+B=1,800株<3,000株×2/3=2,000株 ∴1,000株

(ホ)贈与と納税猶予の関係

この場合には、先代経営者の贈与前所有株1,000株を全部贈与しなければ、納税猶予の適用が受けられない。